본 칼럼은 2025년 8월 14일에 마지막으로 업데이트 되었습니다.

제주맥주는 상장 시 EV/EBITDA 평가방법을 적용하여 기업가치를 산정했습니다. 기업가치 산정 시 일반적으로는 평가기준일 가장 최근 시점의 손익을 가지고 EBITDA를 계산합니다. 하지만 제주맥주의 경우 손실이 나고 있는 상황이라 미래 3년개치 손익을 추정해서 현재 시점으로 할인하는 방식으로 EBITDA를 계산하였습니다. 구체적으로 2023년 추정 EBITDA를 연 할인율 30%를 적용하여 2021년 초 기준으로 환산한 것입니다.

[제주맥주 투자설명서]

(단위 : 백만원,주,원)

| 구분 | 금액 |

|---|---|

| 1. 2023년 추정 EBITDA (A) | 20,763 |

| 2. 연 할인율 (B) | 30% |

| 3. 2023년 추정 EBITDA의 현가 (C) | 9,451 |

| 4. 유사회사 평균 EV/EBITDA (D) | 20.47 |

| 5. 기업가치(Enterprise Value) 평가액 (E = C X D) | 189,649 |

| 6. 순차입금 (F) | (23,657) |

| 7. 자기자본가치(Equity Value) 평가액 (G = E – F) | 213,306 |

| 8. 적용주식수 (H) | 57,241,771주 |

| 9. 주당평가액 (G / H) | 3,726원 |

1. 2023년 추정 EBITDA

EBITDA는 이자비용, 세금, 감가상각비, 무형자산상각비 차감전 이익(Earning Before Interest, Tax, Depreciation and Amortization의 약자입니다. 2023년 추정 영업이익은 18,891백만 원이고 감가상각비는 1,872백만 원입니다. EBITDA는 일반적으로 영업이익에 감가상각비와 무형자산상각비를 더해주면 됩니다. 이때 영업이익은 손익계산서 상 영업이익이고 감가상각비와 무형자산상각비는 손익계산서가 아니라 현금흐름표 상 금액을 적용해야 합니다. 특히 제주맥주와 같이 제조업의 경우는 반드시 유의해야 합니다. 제조설비에 대한 감가상각비는 손익계산서 상 판매관리비로 반영되는 것이 아니라 매출원가로 반영되기 때문입니다.

2. 연 할인율

미래현금흐름을 할인할 때 적용하는 할인율에는 해당 현금흐름에 맞는 위험이 반영됩니다. 따라서, 할인율이 높다는 건 예상되는 미래현금흐름에 대한 위험이 높다는 것입니다. 투자설명서에 따르면 할인율을 30%를 적용한 이유를 다음과 같이 설명하고 있습니다.

2023년 추정 EBITDA을 2021년초 기준으로 환산하기 위한 연 할인율 30.0%는 동사의 재무위험, 예상 매출의 실현 가능성 등을 감안하여 산정하였습니다. 할인율 결정 시 아래와 같이 비바이오 성장성추천 및 테슬라 기업의 연 할인율 평균 수준을 고려하였습니다.

최근 2018년 이후 성장성추천 및 이익미실현 상장기업 중 추정실적을 활용한 모든 기업의 수치 및 그 평균치인 연할인율이 22.29%인 점을 감안하여 보수적인 관점으로 보다 높은 할인율을 적용하였습니다.

제주맥주는 2020년 12월 현재 누적 결손금이 414억 원이며 2015년 설립 이후 한 번도 영업이익이 발생한 적이 없는 회사입니다. 하지만 투자설명서에 따르면 당장 2021년부터 영업이익이 발생하고 2023년 추정 영업이익은 무려 218억입니다. 따라서, 할인율에 제주맥주의 재무 위험과 예상 매출의 실현 가능성 및 최근 성장성 추천 및 이익 미실현 상장기업의 평균 할인율을 고려하여 연 할인율 30%로 결정한 것입니다.

3. 2023년 추정 EBITDA의 현가

2023년 추정 EBITDA를 연 할인율 30%를 적용하여 2021년 초로 환산한 금액이 9,451백만 원입니다.

20,763백만 원 / (1+30%)^3=9,451백만 원

앞에서도 언급한 대로 일반적인 밸류에이션에서는 미래 추정 EBITDA를 현재 시점으로 환산하는 방식이 아니라 현재 시점의 손익계산서를 가지고 EBITDA를 산정합니다. 제주맥주의 경우 2020년 영업손실이라 이와 같은 방식으로 계산한 것으로 보입니다. 참고로 2020년 손익계산서를 가지고 EBITDA를 구할 경우 아래와 같습니다.

(단위:천원)

| 구분 | 금액 | 적요 |

|---|---|---|

| 영업이익 | (4,347,327) | 연결 손익계산서 상 영업이익 |

| 감가상각비 | 2,326,135 | 현금흐름표 상 감가상각비 |

| 무형자산상각비 | 90,811 | 현금흐름표 상 무형자산상각비 |

| EBITDA | (1,930,381) | 2020년 제주맥주 EBITDA |

4. 유사회사 평균 EV/EBITDA

제주맥주의 경우 약 20배수 EV/EBITDA multiple을 적용받았습니다. 평가대상 회사의 EBITDA와 ‘유사회사의 EV/EBITDA’을 곱한 값이 평가대상 회사의 기업가치(Enterprise Value)가 되기 때문에 유사회사의 EV/EBITDA을 몇 배수로 적용받는지가 매우 중요합니다.

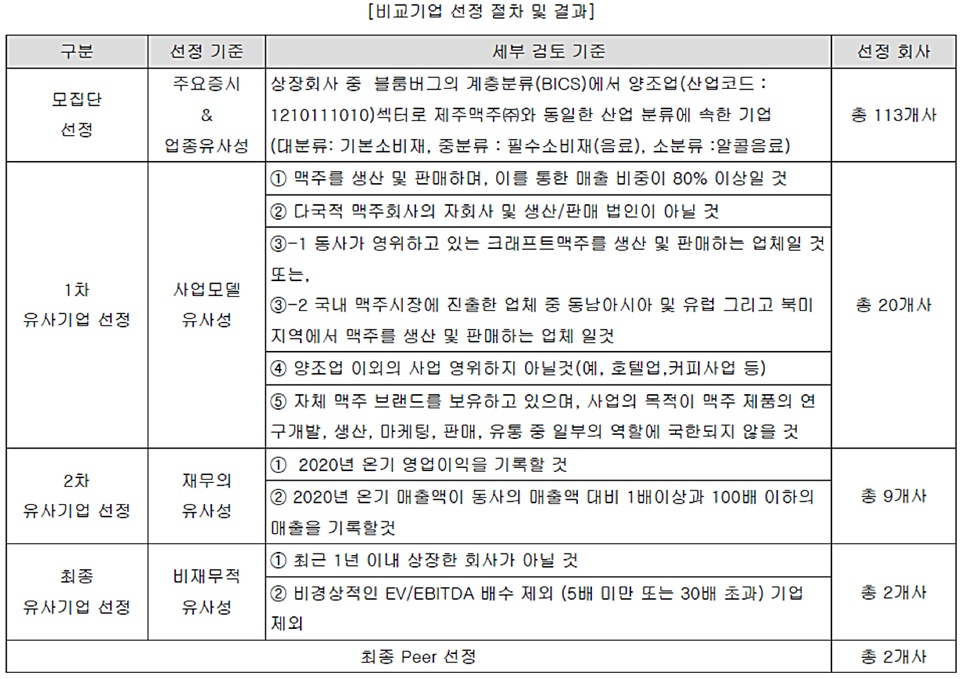

제주맥주의 경우 아래와 같은 방식으로 최종 2개 회사를 유사기업으로 선정하였습니다.

유사회사로 선정된 최종 2개 회사(Waterloo Brewing Ltd와 Saigon Beer – Alcohol – Beverage Corporation)의 EV/EBITDA의 산술평균 값이 20.07입니다.

| 최종 2개 회사 | EV/EBITDA |

|---|---|

| Waterloo Brewing Ltd | 16.92 |

| Saigon Beer – Alcohol – Beverage Corporation | 23.21 |

| 유사 회사 평균 EV/EBITDA | 20.07 |

5. 기업가치(Enterprise Value) 평가액

기업가치(Enterprise Value)는 아래와 같이 계산하고 이는 해당 기업이 영업으로부터 창출하는 가치를 의미합니다.

기업가치(Enterprise Value) 평가액 = 제주맥주 추정 EBITDA X 유사기업 EV/EBITDA multiple

6. 순차입금

부채는 이자 지급성 부채(장단기차입금, 유동성장기부채, 사채, 리스부채 등)입니다. 다만, 인수기업의 현금성자산(현금및현금성자산, 단기금융상품 등)이 있으면 이를 가지고 부채를 상환할 수 있으므로 현금성자산을 차감하여 ‘순부채만 고려하는 것입니다.

순부채 = 이자지급성부채 – 현금성자산

제주맥주의 경우 순부채액이 (23,657) 백만 원으로 음수입니다. 이 말은 이자 지급성 부채보다 현금성자산이 더 많다는 의미입니다.

주3) 주당 평가가액 산출을 위한 연결기준 순부채 내역

(단위:백만원)

| 단기차입금 | 13,108 |

| 유동성장기부채 | 400 |

| 장기차입금 | 4,800 |

| 18,308 | |

| 현금 및 현금성 자산 | 1,704 |

| 단기금융자산 | 17,861 |

| 공모자금유입액(신주모집) | 22,400 |

| 41,965 | |

| 순부채 | (23,657) |

투자설명서에 따르면 제주맥주의 이자지급성부채는 18,308백만 원이고 현금성자산은 41,965백만 원입니다. 현금성자산에는 공모자금 유입액까지 포함되어 있습니다. 공모자금의 유입되는 시점이 시간적인 차이가 발생을 하나, 현금의 유입은 확실성이 높다고 판단되어 공모가액 산정 시에 포함하였습니다.

7. 자기자본가치(Equity Value) 평가액

자기자본가치(Equity Value) 평가액은 해당 기업의 지분을 인수하는데 드는 비용입니다. 따라서 전체 기업가치(Enterprise Value)에서 채권자에게 귀속되는 부분인 이자지급성 부채를 차감하고, 피인수기업이 가지고 있는 현금및현금성자산만큼은 인수 시 바로 유입될 가치이므로 더해서 계산합니다.

자기자본가치(Equity Value)

= 기업가치(Enterprise Value) 평가액- 이자지급성 부채 + 현금및현금성자산

= 기업가치(Enterprise Value) 평가액 – 순부채

8. 적용 주식수

적용주식수는 공모전 보통주 주식수 뿐만 아니라 공모 시 신주 주식수 및 주식매수선택권까지 반영된 것입니다. 주식매수선택권의 경우 행사 시 주식수가 증가하여 지분이 희석될 가능성이 존재하므로 6개월내 행사가능한 주식수 만큼을 적용주식수에 포함한 것입니다.

| 구분 | 주식수 |

|---|---|

| 공모전 보통주 주식수 | 47,383,030주 |

| 공모 주식수(신주모집주식수) | 8,362,000주 |

| 의무인수분 | 250,860주 |

| 신주인수권 | 646,671주 |

| 주식매수선택권(6개월내 행사가능한 주식수) | 599,210주 |

| 적용주식수 | 57,241,771주 |